Описание свечной модели «Крест харами»

Свечной паттерн «Крест Харами» относится к целому ряду свечных моделей, воспринятых современными мировыми трейдерами из японского трейдинга. Это свечная модель на графике, используемая в современном техническом анализе как сигнал для определения смены тренда, то есть это фигура разворота.

Паттерн «Харами» состоит из большого тела, за которым следует меньшее. Именно относительные размеры этих двух тел делают харами важной. Вспомните, что дни возникновения доджи, когда цена открытия и цена закрытия равны, — это дни нерешительности. Таким образом, дни с маленьким телом, которые появляются после дней с более длинным телом, также могут представлять собой дни нерешительности.

Чем больше такая нерешительность и неуверенность, тем более вероятно изменение тренда. Когда тело второго дня превращается в доджи, о модели говорят как о паттерне «Кресте харами», где крест — это доджи. Крест харами — более надежная разворотная модель, чем обычная харами.

Правила распознавания

1. На рынке с трендом возникает длинный день.

2. Второй день — доджи (цены открытия и закрытия равны).

3. Доджи второго дня полностью находится внутри диапазона предыдущего длинного дня.

Сценарии и психология, стоящая за моделью Крест харами (Harami Cross)

Психология, стоящая за крестом харами, та же самая, что и в случае базовой модели харами. На рынке присутствует явно выраженный тренд, но затем совершенно неожиданно рынок в течение одного дня разворачивается — без того, чтобы выйти за пределы диапазона предшествующего дня. Хуже всего то, что рынок закрывается при той же цене, что и открылся. Объем торговли в день доджи также иссякает, и это отражает полную нерешительность трейдеров. Возникает важность разворота тренда.

Гибкость модели

Цвет длинного дня должен отражать направление тренда. Доджи может иметь цены открытия и закрытия, отличающиеся на 2-3 процента (только если в предыдущих данных в течение многих дней нет доджи).

Родственные модели

Крест хорами вполне может оказаться началом модели трех поднимающихся или трех падающих свечей в зависимости от ценового поведения нескольких последующих дней. Модели системы трех поднимающихся или трех падающих свечей являются моделями продолжения, что вступает в противоречие с сигналом, подаваемым крестом харами.

Преобразование модели

Бычий и медвежий крест харами сводится к одной единственной свече, которая поддерживает их интерпретацию в большинстве случаев. Тело редуцированной однодневной свечи может оказаться существенно длиннее, чем допускается у бумажного зонтика или молота. Полезен тот факт, что преобразование подтверждает характер модели.

Бычий и медвежий крест харами сводится к одной единственной свече, которая поддерживает их интерпретацию в большинстве случаев. Тело редуцированной однодневной свечи может оказаться существенно длиннее, чем допускается у бумажного зонтика или молота. Полезен тот факт, что преобразование подтверждает характер модели.

Внимание!!! Весь выше указанный текст, скопирован из книги Грегори Л. Моррис. Японские свечи.

Применение в торговле свечной паттерна «Харами»

«Крест Харами» является сильным сигналом к развороту тренда и может появиться как при восходящем тренде, указывая на разворот вниз, так и при нисходящем тренде, указывая на разворот вверх. Принято считать, что при развороте восходящего тренда вниз свечной паттерн «Крест Харами» более надежен, чем при нисходящем тренде. Но это справедливо только в отношении фондового и товарно-сырьевого рынка, а к Форексу не относится.

При применении паттерна как сигнала следует обращать внимание на признаки его ослабления. Если тень второй свечи (доджи) выходит за тело первой свечи (матери), то это означает ослабление сигнала, но вероятность разворота остается. Если перед образованием данного паттерна были похожие фигуры с доджи — тогда возможно это флуктуации флэта. Это снижает силу сигнала. В таком случае сигналу доверять не следует.

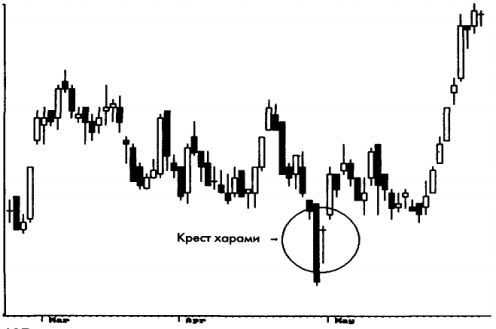

Рис. 1. Паттерн бычий «Крест харами» (Harami Cross).

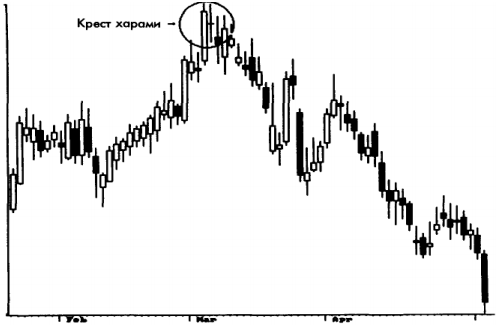

Рис. 2. Паттерн медвежий «Крест харами» (Harami Cross).

Как и описывал в самом начале статьи, очень трудно отыскать идентичных моделей представленных в книге. Если в случае с поглощением или харами, еще укладывается в рамки сегодняшних рынков, то фигуру Крест харами (Harami Cross), на ликвидном рынке, отыскать крайне тяжело.

Приведу примеры взятые из выше указанной книги. На рисунке 1 изображен Бычий крест харами. Обратите внимание, в тексте книги не указывается этот факт, но по графику видно, что автор привел пример флетовой ситуации. Цена стоит на месте, на пробое нижней границы появляется свечная разворотная комбинация Крест харами (Harami Cross). Данный факт свидетельствует о развороте цены в обратном направлении.

Применять паттерн следует при появлении его в классическом виде, когда тени доджи не выходят за тело первой свечи. Доверие к сигналу разворота повышается, если паттерну предшествовал ряд нормальных свечей тренда. Необходимо дождаться подтверждения сигнала, когда закроется следующая за доджи свеча, при условии, что это свеча противоположного тренда относительно первой свечи паттерна. То есть при восходящем тренде она должна быть черной, а при нисходящем - белой. При этом, контрольная свеча должна закрыться ниже тени свечи доджи в случае разворота тренда вниз или выше тени свечи доджи при развороте тренда вверх.

При использовании в торговле паттерна «Крест Харами» желательно совместно применять какой-либо простой трендовый индикатор, например использовать пару скользящих средних. Необходимо так же использовать линии поддержки или сопротивления. Чем дальше от линий поддержки и сопротивления, тем ненадежнее этот сигнал.

Применяется паттерн на дневном тайм фрейме и выше. Чем меньше тайм фрейм, тем ниже достоверность сигнала на разворот тренда. В современном представлении свечные паттерны указывают на разворот тренда с вероятностью 50% и меньше. Поэтому появление паттерна при торговле учитывают как указание на возможное изменение тренда, как предостережение от неверных сделок, но не вход в сделку.

Тем не менее, создано множество стратегий по паттерну «Крест харами» при учете линий поддержки и одного или двух простых индикаторов.

Заключение

Продолжаем знакомиться с японским анализом и его разворотными свечными комбинациями. В данной статье описана модель Крест харами (Harami Cross). Не уверен, что рассматриваемая комбинация поможет в вашей торговле, тк подобных случаев, на ликвидном и высоко волатильном рынке, врятли можно себе представить, но не познакомиться с ней, мы не имеем право.

В любом случае, используя данную фигуру, помните: "Главное правило при входе по японским свечам, это подтверждающий фактор". Ищите Крест харами (Harami Cross) исключительно на уровнях поддержки / сопротивления, вблизи трендовых линий и линий канала. Открывать позицию, исключительно опираясь на свечной анализ, категорически запрещено.

Надеюсь данная статья поможет вам сократить убыточные сделки и увеличить выигрышные. Удачных всем нам торгов!!!